به گزارش پایروس به نقل از تجارتنیوز، بانک مرکزی که طبق روال همیشگی خود، هر هفته با انتشار گزارشی، نرخهای بهره بازار پول را بهروزرسانی میکند، بهتازگی آمار و ارقام مربوط به دو مورد از مهمترین نرخهای بهره این بازار، یعنی نرخ بهره بین بانکی و همچنین نرخ ریپو در هفت روز منتهی به هشتم آذر را نیز منتشر کرد.

دادههای منتشر شده از سوی بانک مرکزی حاکی است نرخ سود بازار بین بانکی پس از آنکه در هفته جاری، به روند نزولی خود ادامه داده و برای دومین هفته متوالی، کاهشی شده است.

این در حالی است که حداقل نرخ توافق بازخرید که در ادبیات اقتصادی بیشتر با نام نرخ ریپو شناخته میشود، این هفته نیز تغییری نکرد تا ثبات این نرخ در سطح ۲۳ درصدی از ابتدای سال جاری ادامه یابد.

افت ۰.۰۶ واحد درصدی نرخ بهره بین بانکی

جدیدترین بروزرسانی بانک مرکزی از نرخهای بهره نشان میدهد که نرخ بهره بین بانکی پس از افت ۰.۰۳ واحد درصدی در هفته گذشته، این هفته نیز به روند نزولی خود پایبند بوده و ۰.۰۶ واحد درصد عقبنشینی کرده است.

به این ترتیب میانگین موزون نرخ سود بازار بین بانکی در پایان نخستین هفته آذر ۱۴۰۲ معادل ۲۳.۵۴ درصد ثبت شده است.

نرخ سود شبانه چگونه نزولی شد؟

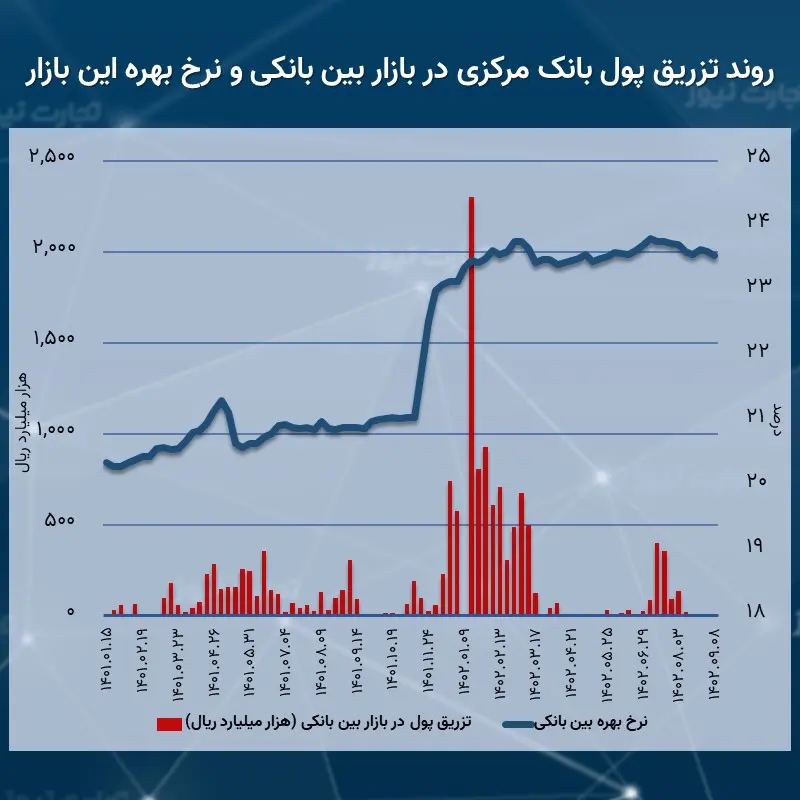

پس از آنکه گزارش عملیات اجرایی سیاست پولی از سوی بانک مرکزی منتشر شد، افت نرخ بهره بین بانکی در هفته جاری اصلا دور از انتظار نبود. بررسیها نشان میدهد وامدهی بانک مرکزی به شبکه بانکی از دو کانال بازار بین بانکی و بازار باز، اصلیترین ابزار برای مهار نرخ بازار شبانه است و این هفته نیز، تزریق پول در این دو بازار افزایشی قابل توجه را تجربه کرد.

طوری که بانک مرکزی تزریق پول خود در بازار باز را برای نخستین بار در سه هفته اخیر افزایش داد تا این رقم با رشدی حدود ۱۷ هزار میلیارد تومانی به ۱۳۵.۲ هزار میلیارد تومان برسد.

از سویی دیگر نیز بانک مرکزی پس از دو هفته سکوت در بازار بین بانکی، این هفته بار دیگر به روند تزریق پول خود در این بازار ادامه داد و از این طریق بیش از هزار میلیارد تومان به بانکها وام داد.

بازار بین بانکی چیست؟

گاهی اوقات بانکها طی فعالیتهای روزمره خود با کسری وجوه نقد مواجه میشوند. در این شریط، بازار بین بانکی یکی از مهمترین سازوکارهایی محسوب میشود که برای تامین این کسری، به کمک شبکه بانکی میآید.

در واقع بازار بین بانکی شرایطی را ایجاد میکند که بانکها میتوانند با استفاده از آن، بخشی از کسری منابع نقدی خود را با استقراض از بانکهایی که منابع مازاد دارند، جبران کنند.

البته بانکهای مقروض وظیفه دارند که این پولهای قرضگرفتهشده را در تاریخی از پیش تعیین شده که عمدتا یک روزه است و با نرخ بهرهای از قبل مشخص شده که همان نرخ بهره بین بانکی است، به بانک وامدهنده بازگردانند.