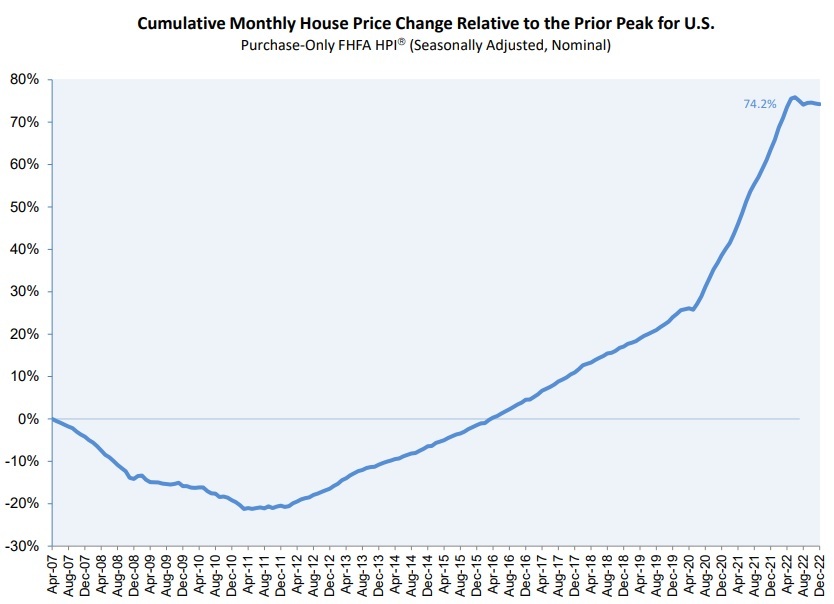

به گزارش پایروس، چالشهای خریداران بالقوه بازار مسکن و مستغلات ایالات متحده، به طور فزآیندهای در حال افزایش است. بحران کرونا، تنها به تشدید این وضعیت دامن زد و روند آن را سرعت بخشید. قیمت املاک در ایالات متحده با نرخ ۴۰ درصد در طی سه سال گذشته صعود کرده که خانهدار شدن را امری دست نیافتی ساخته است. علاوه بر این، عرضه مسکن بهرهبرداری شده در دوره مذکور، ۲۰ درصد کاهش یافته. مسئله بغرنج آن است که اکنون نرخهای بهره در آمریکا به بالاترین سطوح خود در ۲۰ سال اخیر رسیده که قدرت خرید مسکن را، بدون تاثیر معنیدار بر قیمتها، کاهش داده است.

با این وجود، صاحبخانهها از اکثر این چالشها در امان بودند. در حالی که دارایی صاحبان ملک گران شده، ولی هزینههای ماهانه بازپرداخت وام به لطف وجود خرید رهنی ۳۰ ساله با نرخهای بهره ثابت، تغییری نداشته است. بدین ترتیب این گروه از افزایش تورم نفع برده و در برابر صعود شدید نرخهای بهره از پناهگاه رهن ۳۰ ساله برخوردار بودند.

این تفکیک دو گروهی، منحصرا به ایالات متحده آمریکا معطوف است. محیطی که در آن خریداران جدید املاک با هزینه وام ۷.۵ درصدی یا بیشتر مواجهاند. در حالی که صاحبان املاک قدیمی، کمتر از ۴ درصد بهره میپردازند.

بازار مسکن و مستغلات آمریکا راکد شده، زیرا دارندگان ملک به خاطر از دست رفتن وام ارزان خود از فروش املاک امتناع میکنند. بدین ترتیب در میان خانههایی که نوساز نیستند، مشاهده میشود فروش به میزان ۱۵ درصد افت کرده است.

قدرت خرید (Affordability) خانه در آمریکا اکنون در پایینترین سطح خود از سال ۱۹۸۰ میلادی بوده و بازار در خدمت صاحبان املاک است. این شرایط تبعیض شدیدی میان افراد دارا و فاقد مسکن قائل میشود که در آن شکاف نابرابری میان صاحبان املاک و خریداران بالقوه در حال افزایش است.

تغییرات انباشته متوسط قیمت ماهانه مسکن آمریکا نسبت به بالاترین قیمت پیشین در ۲۰۰۷

تاریخچه و تحولات خرید رهنی مسکن در ایالات متحده آمریکا

استفاده از رهن سی ساله برای خرید خانه در ایالات متحده یک عرف است. در دوران رکود بزرگ آمریکا (دهه ۳۰ میلادی) خرید خانههای رهنی با دورههای کوتاهمدتتری موجود بود و نیاز بود تا در سرسید، اصل وجه مورد قرارداد تسویه شود. این سازوکار زمانی شکست خورد که استقراض کنندگان نتوانستند بدهی خود را تمدید و تبدیل به بدهی جدید کنند، بدین ترتیب، سرانجام املاک آنها توسط بانکها مصادره میشد. برای رفع این مشکل، دولت آمریکا، شرکت وامدهی به صاحبخانهها را راهاندازی کرد که وامهایی با نرخ ثابت و بلندمدت را به پشتوانه اوراق خزانه داری صادر میکرد. این ساختار، زمانی بالغ شد که نهادهای مالی برای خرید اوراق بدهی کلان و خرد بانکی با نامهای Fannie Mae و Freddie Mac به وجود آمدند و فدرال رزرو نیز از طریق وزارت مسکن نسبت به تامین بیمه وام رهن اقدام کرد.

از دهه شصت میلادی تا کنون، رهن سی ساله خرید خانه در آمریکا به روش غالب برای خرید مسکن تبدیل شده است. برخی منتقدان معتقدند، گرچه این روش به نفع خانهدار شدن اشخاص است، اما به طور کلی برای خرید خانه روش مطلوبی نیست. دولت با اعطای یارانه به خریداران رهنی، تقاضا را تقویت کرده، اما توجه کافی به طرف عرضه املاک نداشته است. بدین طریق موجب بحران قدرت خرید (Affordability Crisis) در صنعت مسکن شده است. تبعیضهای نژادی و درآمدی به این مشکل دامن زده، بدین ترتیب وامگیرندگان ثروتمندتر با احتمال بالاتری تامین مالی مجدد خواهند کرد و در طی زمان پسانداز بیشتری را میتوانند ذخیره کنند.

خرید خانه با رهن سی ساله، کاربرد گستردهای میان متقاضیان مسکن دارد. خریدارانی که قرارداد وام خود را قبل از افزایش نرخهای بهره منعقد کرده بودند از نرخهای بهره پایین و منجمد شده منفعت بردند و متقاضیان جدید با نرخهای بالاتر بهره مواجه شدند و قدرت خرید این گروه به چالش کشیده شد.

اثر دیگری که نرخهای بهره ثابت روی خانههای رهنی بر اقتصاد کلان میگذارد، ایجاد یک مقاوت در برابر تعدیل نرخهای بهره است. بدین خاطر بانک مرکزی آمریکا، در راستای کنترل تورم، مجبور میشود تا نرخهای بهره هدف را با شدت و در سطح بالاتری تعیین کند. بدین شکل، فشار افزایش نرخهای بهره بر روی متقاضیان خرید خانه، اجاره نشینان و بنگاههای فعال حوزه ساخت و ساز تحمیل میشود.

پیشنهاد منتقدان معطوف بر تشویق استفاده از نرخهای بهره تعدیل شونده و بازنگری ساختار خرید رهنی مسکن بوده است. با این حال ماهیت جا افتاده سازوکار کنونی رهن خانهها و حجم گسترده استفاده از آن، تغییرات قابل توجه در ساختار این قرارداد را بعید میسازد. بازار مسکن ممکن است با تصمیم مالکان برای فروش، حتی در قیمتهای پایینتر، به تدریج احیا شود و خریداران مستغلات، خود را با شرایط جدید بازار تطبیق دهند. کماکان، این فرآیند میتواند سالها زمان نیاز داشته باشد و در نتیجه بسیاری از خریداران بالقوه نتوانند وارد بازار شوند.