به گزارش پایروس به نقل از راشاتودی؛ شعاری معروف و بدیهی میان فعالان بازارهای مالی وجود داشت: بازار اوراق خزانهداری آمریکا عمیقترین و نقدترین بازار در جهان بوده و در نتیجه نگهداری اوراق خرانه ایالات متحده از ریسک عاری است.

پیش فرضهای ذهنی که زمانی بدیهی تلقی میشد، اکنون به طرز وحشتناکی در حال متزلزل شدن است. پیکره سازه جهانی که سیستم مالی آن به رهبری ایالات متحده آمریکا هدایت میشود در سالهای اخیر به طور مکرر دچار لرزش شده، اما اکنون شدت تکانهها زیاد است. اساس و بستر سازه مالی آمریکا محور، بازار خزانهداری ایالات متحده بوده که بیش از پیش ناکارآمد و شکننده است.

تمامی جهان شاهد افزایش شدید و بیسابقه بازده اوراق قرضه آمریکا در ماههای اخیر بودند. در ماه اکتبر نرخ بازده اوراق خزانهداری ۱۰ ساله ایالات متحده به مرز ۵ درصد نزدیک شد که در ۱۶ سال اخیر بیبدیل بوده است. واضح است، افزایش شدید در بازده اوراق خزانه ناشی از صعود سریع نرخهای بهره هدف فدرال رزرو بوده که در پاسخ به شوکها و پدیدههای نامطلوب بازار است. اما آنچه مشاهده شد چیزی بیش از تجلی فراز و نشیبهای بازار نابسامان است.

به طور مشروح میتوان گفت: دو عامل دست به دست هم دادند تا تبعاتی غیرقابل بازگشتی برای ایالات متحده رقم خورد. یک عامل از سوی کاهش خریداران خارجی اوراق خزانه اسالات متحده و دیگری ثبت ارقام نجومی کسری بودجه آمریکا در دورهای که نرخهای بهره بسیار بالا است. همراهی این عوامل باعث شد وزارت خزانهداری آمریکا تحت فشار مضاعفی قرار گیرد و نشانههای ناکارآمدی خود را بیش از پیش بروز دهد. تبعات فروپاشی سازوکار بازار خزانهداری آمریکا برای کشورهای وابسته به سیستم مالی دلار بسیار دشوار خواهد بود.

مشتریان خارجی اوراق خزانه کجا رفتند؟

عصری که در آن اوراق خزانهداری اساسا بزرگترین صادرات ایالات متحده بود و به عنوان سازوکاری برای تامین مالی فروشندگان در سطح کلان عمل میکرد که مبتنی بر آن، آمریکا واردات کالا و انرژی خود را در ازای این دلارها انجام میداد. بدین طریق دلارها، مانند کبوتر جلد، مجددا به خزانهداری ایالات متحده بازگشته و برای تامین مالی کسری بودجه استفاده میشدند.

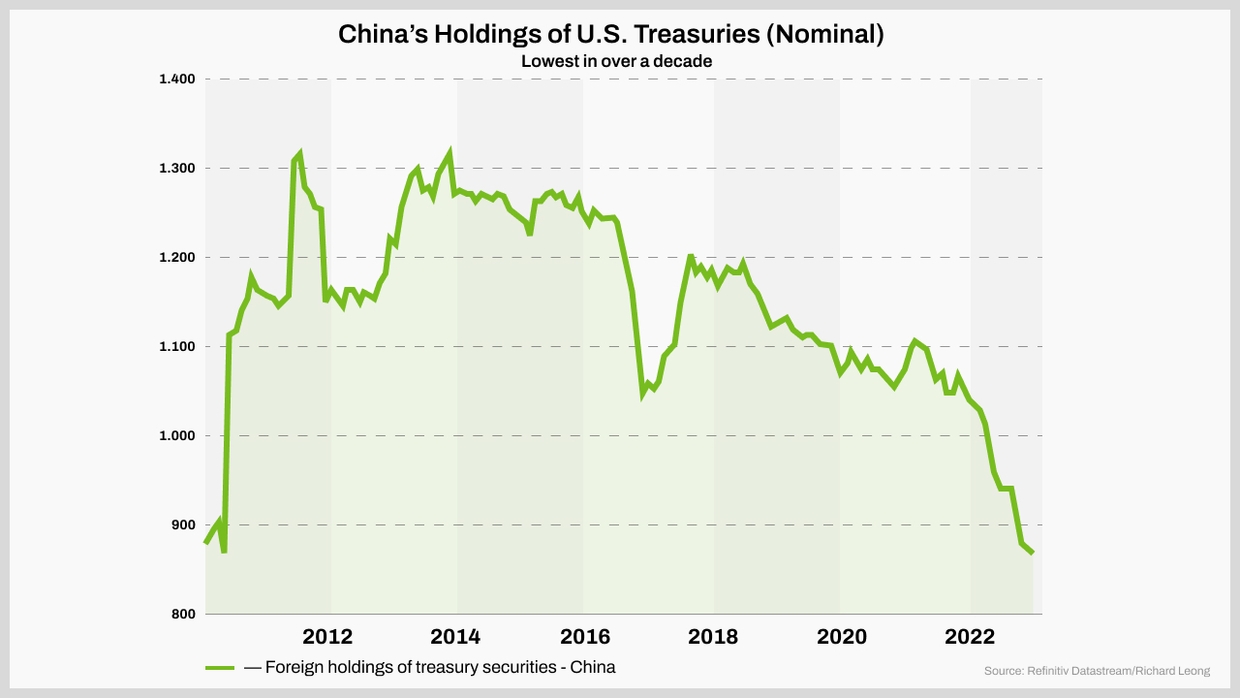

زمانی که در سال ۱۹۸۰ و تحت فرمان رونالد ریگان، رئیس جمهور وقت آمریکا، کسری بودجه رو به فزونی گذاشت، بسیاری به فکر فرو رفتند که چگونه میتوانند تامین مالی خود را انجام دهند. اما در اوایل دهه مذکور، بانکهای مرکزی سراسر جهان از جمله بانک مرکزی ژاپن، مقادیر عظیمی از اوراق خزانهداری آمریکا را از بازار جمع کردند. طی دوره ۱۹۸۶ تا ۲۰۰۲، بانکهای مرکزی خارج از ایالات متحده، ۲۸ الی ۳۰ درصد اوراق خزانهداری کلان آمریکا را خریداری کردند. پس از سالهای ۲۰۰۲ تا ۲۰۱۴، بانک مرکزی چین به بزرگترین مشتری اوراق قرضه آمریکا تبدیل شد که مقدار عظیم ۵۳ درصد از اوراق را در سالهای مذکور خریداری کرده است.

پس از سال ۲۰۱۴، بانکهای مرکزی سراسر جهان (به غیر از ایالات متحده) به صورت خالص، تنها ۴ درصد خرید از اوراق قرضه آمریکا داشتند، ولی همچنان کسری بودجه آمریکا در حال افزایش بود. علل زیادی برای این تغییر روند قابل استنباط است. دلیلی که در این خصوص شناخته میشود مربوط به تمرکز زیاد بر اعمال تحریمهای دوره اول سال ۲۰۱۴ بر روی روسیه است که واکنش مسکو را در پی داشت. روسیه از آن پس رویکرد خود را تغییر داد و در مسیر کنار گذاشتن دلار حرکت کرد. پکن نیز به دقت اقدامات روسیه را زیر نظر داشت. متعاقبا درک عمیقتری در جهان شکل گرفت که آمریکا دیگر نمیتواند دلار را به نفع جامعه جهانی مدیریت کند.

بدین ترتیب تا سال ۲۰۱۴، ترازنامه فدرال رزرو چهار برابر شده بود و به سطح ۴.۵ تریلیون دلار رسید. در این برهه، چین با یک تصمیم استراتژیک، خرید خود از اوراق قرضه آمریکا را دیگر ادامه نداد. چرا که ایالات متحده صرفا به دلیل اختلالات داخلی خود، مداوما به انتشار اوراق متوسل بود و به طور مستمر ارزش دارایی خزانهداری چین را تضعیف میکرد.

نمودار۱) نگهداری اوراق خزانهداری آمریکا توسط کشور چین

اگر به سال ۲۰۱۴، تحت عنوان یک نقطه سرنوشتساز در مسیر تقاضای خارجی اوراق خزانهداری ایالات متحده نگاه کنیم، آنگاه متوجه خواهیم شد که چرا آمریکا به صورت دستوری، قانونی مبنی بر نگهداری اوراق خزانهداری توسط بانکهای بزرگ تعیین کرد تا اوراق قرضه خزانهداری را تملک کنند. ظاهراً این اقدام برای اطمینان از وجود نقدینگی کافی در بانکهای مهم و تابآوری در هنگام وقوع یک سناریو استرس مالی کوتاهمدت انجام شده است. اما این قانون، بانکها را ملزم میساخت تا به خرید بیشتر اوراق خزانهداری اقدام کنند و این اتفاق درست زمانی بود که بانکهای مرکزی خارجی از خرید عمده آن دوری میکردند.

در همان سال و در ماه اکتبر، یک بحران نقدشوندگی اوراق خزانه رقم خورد که با عنوان «فلش رالی (Flash Rally)» شناخته میشود. لازم به ذکر است، در سالهای بعد، جهان شاهد بحرانهایی همچون بحران بازخرید ۲۰۱۹ بود. سپس تورمهای بالای ایالات متحده در سال ۲۰۲۲ بروز کرد و موجب کاهش شدید ارزش دارایی بانکهای تجاری آمریکا شد که در نهایت ورشکستگی بانک سیلیکونولی را حاصل کرد. از آن پس، شکنندگیهای سیستم بازار اوراق خزانهداری آمریکا توسط روسای فدرال رزرو همچون جروم پاول، رئیس کنونی فدرال رزرو، مشروعیت پیدا کرد و در جهت مقابله با یک فروپاشی همه جانبه بازارهای مالی، مجموعه اقداماتی صورت پذیرفت.

معرفی نام اختصاری دیگر؛ برنامه تامین تسهیلات بانکی

فدرال رزرو «برنامه تامین تسهیلات بانکی» را تحت عنوان اختصاری BTFP در راستای ایجاد سازوکاری برای کمک مالی به نهادهای بانکی و موسسات مالی ترتیب داد تا در هنگام دوران تنگنای مالی ناشی از مبارزه تورم بتوانند پایداری مالی خود را حفظ کنند. طبق سازوکار BTFP بانکها در ازای وثیقهگذاری اوراق خزانهداری آمریکا، توانایی دریافت وام یکساله از فدرال رزرو را کسب میکنند. اما نکته اصلی نحوه ارزشگذاری وثایق بود، چرا که بدون توجه به ارزش بازاری آن، اوراق خزانهداری تنها از روی ارزش اسمی قیمتگذاری میشد. در هر حال، این فرآیند توانست به خوبی منابع مالی مورد نیاز بانک را تامین کرده و از ضررهای جدی در صورتهای مالی آنها جلوگیری کند.

به عبارت دیگر، برنامه تامین تسهیلات بانکی، یک منحنی عایدی سرمایه ملایمی را برای نهادهای مالی ایجاد کرد و توانست به صورت غیرمستقیم از اوراق خزانهداری آمریکا حمایت کند. استفاده بانکها از این برنامه گسترده شد و ارزش آن از ۱۰۰ میلیارد دلار گذر کرد. اما با وجود اتمام بحران بانکی، هنوز هم اجرا این برنامه ادامه دارد. پس از معرفی برنامه تامین تسهیلات بانکی در ماه مارس سال ۲۰۲۳، قرار بود به مدت یکسال از BTFP در عملیات نهادهای مالی استفاده شود. اما با وجود اینکه هنوز تا مهلت پایان برنامه فاصله چند ماهه داریم، زمزمههایی در خصوص ادامه و دائمی شدن BTFP شنیده میشود.

نمودار۲) نرخ بازده اوراق خزانهداری ایالات متحده

اعلام برنامه بازخرید اوراق خزانهداری

وزارت خزانهداری ایالات متحده اخیرا برنامه بازخرید اوراق را معرفی کرد که نشان میدهد رویکردی تنظیمگرانه نسبت به اصلاح منحنی بازده اوراق را اتخاذ کرده است. برنامه مذکور خرید مستقیم اوراقی را هدف قرار داده که از مازاد عرضه بازار نتیجه میشود، ابزاری که از سال ۲۰۰۰ تا کنون استفاده نشده است. وزارت خزانهداری عنوان کرده این اقدام با هدف افزایش نقدشوندگی و تابآوری بازار اوراق خزانه است تا بتواند مقام عمیقترین و نقدترین بازار جهان را حفظ کند.

اگر چه ممکن است عملیات وزارت خزانهداری یک امر معمول تلقی شود، اما در حقیقت این واقعه نمایانگر گذار بازار اوراق خزانه از یک مرز مهم و تاریخی است.

عملیات بازخرید به معنی آمادگی وزارت خزانه برای وقوع کمبود تقاضا در بازار است که با وجود عرضه زیاد اوراق بدهی ناشی از کسری بودجه آمریکا به وجود آمده است. این اقدام مشابه استراتژی ژاپن برای ملیسازی ناخواسته بدهیها است. تحلیلگران برای توصیف وضعیت موجود به عنوان یک سازوکار مقابله با کمبود نقدینگی و عدم وجود خریداران حاشیهای اشاره میکنند. اما سوال اینجاست، چرا بازاری که به عنوان عمیقترین و ایمنترین بازار جهان شناخته میشود، اقدامات این چنینی در آن ضروری شمرده شده است.

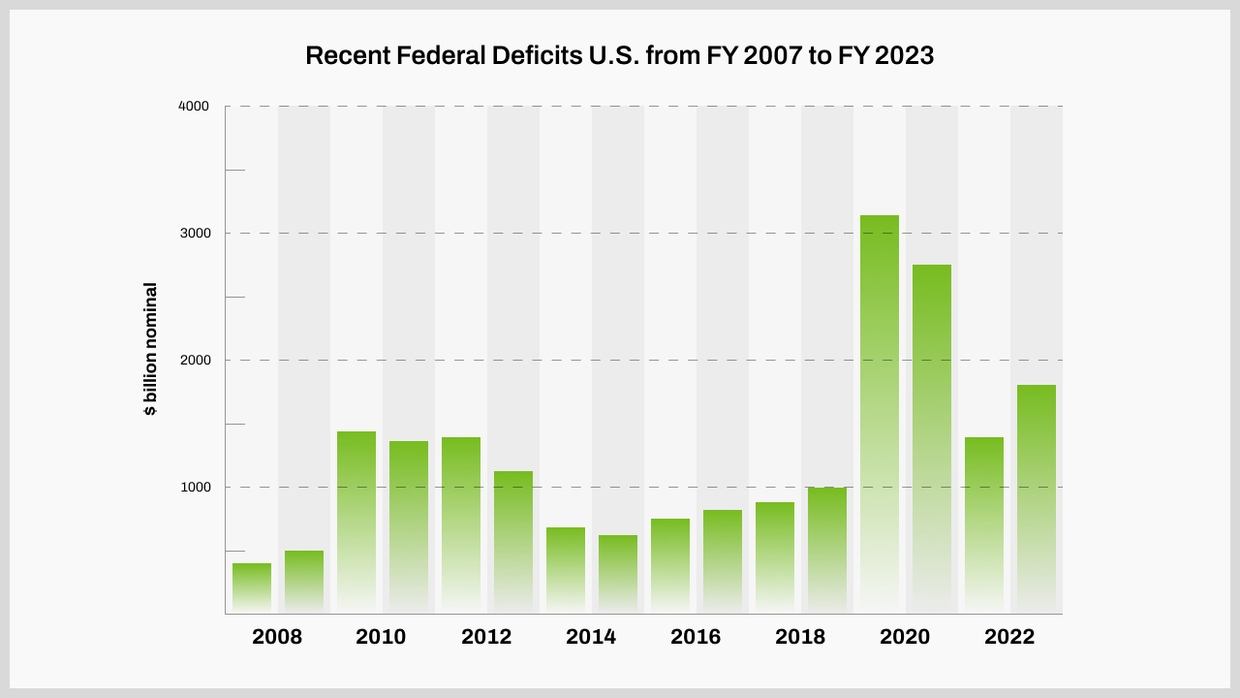

دولت طوری هزینه میکند که گویی دیگر فردایی نیست

دولت ایالات متحده با کسری بودجه بیسابقه ۲ تریلیون دلاری روبهرو است که معادل ۸.۵ درصد از کل تولید ناخالص داخلی آمریکا میشود. خبر هراس انگیز آنست که علائمی از کند شدن این روند در چشمانداز دیده نمیشود. کسری بودجه شدید آمریکا در دوره رونق اقتصادی به وقوع پیوسته و این مسئله نگرانی را دو چندان کرده است. حتی در فصل آخر سال جاری، انتظار میرود کسری بودجه ایالات متحده افزایش پیدا کند.

نمودار۳) کسری بودجههای آمریکا از سال مالی ۲۰۰۳ تا ۲۰۲۳

تشدید کسری بودجه همگام با کمبود مشتریان اوراق خزانهداری شده است. چرا که فدرال رزرو درگیر انقباض پولی بوده، ولی بانکهای تجاری در حال فروش اوراق خزانه داری هستند. بدین ترتیب اقتصاد آمریکا که زمانی قوی بود، اکنون به بازارهای مالی وابسته شده و ساختاری به شدت مبتنی بر بدهی است.

احتمال اجرای تنظیمگری منحنی عایدی به عنوان سیاست عقیمسازی پولی در حال افزایش است. این اقدام ممکن است منجر به اختلالات بازار اوراق خزانه شده، ناپایداری مالی این بازار را عیان کند و پیامدهای گستردهای برای سیستم مالی جهانی داشته باشد.